“Per gran parte del 2019 gli investitori hanno temuto la fine della fase rialzista sui mercati azionari globali. Nel corso dell’anno i depositi sui mercati monetari hanno raggiunto livelli record. Invece il clima di ottimismo è rimasto pressoché intatto, nonostante ingenti disinvestimenti dalle piazze azionarie alla luce di previsioni economiche scoraggianti e questioni politiche irrisolte. Anche se molti investitori sono tuttora preoccupati, riteniamo vi siano ragioni sufficienti per mantenere gli investimenti nell’azionario globale nel 2020“. E’ quanto sottolinea Stephen H. Dover, Head of Equities di Franklin Templeton.

Scarse probabilità di recessione nel 2020

Tanto per cominciare, l’economia mondiale si conferma nel complesso solida. Le avvisaglie di una recessione globale sono minime. La durata eccezionale della fase rialzista del ciclo economico non basta da sola a determinare un’eventuale contrazione. Nell’autunno del 2019 i dati economici hanno evidenziato una flessione del settore manifatturiero legata in parte al conflitto sul fronte commerciale. Tuttavia, l’economia globale è ora molto più orientata ai servizi che alla produzione, persino nei Paesi emergenti, ed è pertanto più stabile.

Quindi anche se il settore manifatturiero attraversa chiaramente una fase critica, i consumi (soprattutto negli Stati Uniti) hanno dato prova di elevata resilienza. Ecco perché riteniamo che l’economia Usa, nonostante la decelerazione, non rischi una recessione, mentre la Cina rallenta e l’area euro continua ad avanzare seppure a piccoli passi. Riassumendo: la crescita è più modesta, ma non siamo in prossimità di una fase recessiva.

Vi sono sicuramente alcuni rischi legati a politiche populiste e all’elevato indebitamento delle imprese. Tuttavia, in termini generali, i tassi di interesse sono bassi e l’inflazione non accenna ad aumentare; inoltre nel 2019 diverse grandi banche centrali hanno adottato misure a sostegno della crescita nel prossimo anno e interverranno ancora ai primi segnai di recessione.

Il livello contenuto dei tassi di interesse è un elemento determinante per la buona performance degli asset rischiosi come le azioni. Crediamo che la prospettiva di tassi stabili o ancora più bassi nel 2020 possa creare un contesto favorevole per le piazze azionarie. Un ulteriore calo dei tassi di interesse indurrebbe gli investitori a cercare rendimenti su altri mercati, e in questo senso le azioni rappresentano una della alternative più allettanti. Verso la fine del 2019, l’azionario globale misurato dall’Msci All Country World Index offriva un dividend yield del 2,5%, che risulta interessante a fronte degli interessi negativi di gran parte del debito mondiale. Secondo il Rapporto sulla stabilità finanziaria globale del Fondo Monetario Internazionale di ottobre 2019, oltre il 30% dei titoli di debito delle economie avanzate offre tassi di interesse negativi, mentre la metà circa presenta tassi compresi fra l’1% e il 2%. Ecco perché il rendimento del 2,5% delle azioni globali appare così allettante. Nel lungo periodo, un rapporto utili/prezzo (l’opposto del rapporto prezzo/utili [P/E]) del 5,3% risulta ancora più interessante.

In base alle nostre analisi le valutazioni dell’azionario globale sono ragionevoli. A fine 2019, i principali mercati azionari mondiali scambiavano a livelli inferiori ai P/E prospettici medi di lungo periodo. Fanno eccezione solo gli Stati Uniti, che scambiavano con un premio modesto.

Un approccio attivo all’investimento nell’innovazione e nei titoli value

Preferiamo cercare determinate opportunità in società votate all’innovazione nei rispettivi settori e in titoli value poco considerati. Di norma le aziende innovative generano una ricchezza in grado di aumentare la produttività e offrire agli investitori un ottimo potenziale di performance nel lungo periodo. Oltre a evidenziare un’accelerazione che schiude innumerevoli possibilità di investimento, l’innovazione interessa sempre più settori, dalla sanità all’industria, dalla finanza ai beni di consumo. Tuttavia, per trarre effettivamente vantaggio da tale trend occorre un’attenta analisi fondamentale in base alla quale decidere se conviene investire in tali innovazioni oggi o in un lontano futuro o se è meglio non investirvi affatto, ed evitare le società che potrebbero soccombere.

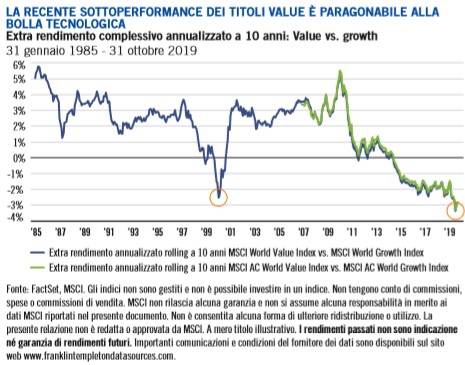

I titoli value sono trascurati da circa dieci anni, poiché in un contesto di crescita modesta, innovazione tecnologica, rivoluzioni, scarse pressioni inflazionistiche e bassi tassi di interesse gli investitori hanno preferito puntare sui titoli growth. I titoli value hanno sottoperformato quelli growth essenzialmente tre volte: negli anni ‘30 nel secolo scorso, nella fase precedente alla bolla delle dotcom degli anni ‘90 e negli ultimi 10 anni. Ecco perché il gap valutativo fra titoli onerosi e titoli a buon mercato è il più ampio dal 2000. Gli investitori sembrano disposti a pagare un prezzo elevato (in termini di P/E) per utili in crescita o addirittura stabili. Di norma un netto aumento della dispersione dei multipli azionari preannuncia una sovraperformance dei titoli con P/E modesti.

Opportunità globali

Opportunità globali

Intravediamo un potenziale di rialzo sui mercati azionari dei Paesi avanzati e di quelli emergenti.

Sulle piazze emergenti, puntiamo essenzialmente su quattro tematiche di lungo periodo:

• crescita strutturale della tecnologia in tutti i segmenti dell’economia;

• aumento della spesa al consumo in linea con l’espansione del ceto medio;

• small cap dei Paesi emergenti favorite dalla crescita locale;

• società caratterizzate da progressi nella corporate governance e da un impatto ambientale contenuto o in miglioramento.

In generale riteniamo i mercati emergenti più interessanti di quelli sviluppati in ragione di un’espansione economica sempre più rapida. Per il 2020 il Fmi prevede una crescita dei Paesi emergenti pari al 4,6%, quasi il triplo rispetto al +1,7% stimato per i Paesi sviluppati. Occorre inoltre considerare che dopo la svolta accomodante della Fed, anche i Paesi emergenti hanno adottato politiche espansive a sostegno dell’economia.

Intravediamo opportunità in Brasile, dopo l’avvio della riforma pensionistica, in India, dove gli sgravi fiscali inducono le società a investire, e nel sud est asiatico, che vede un aumento della spesa al consumo e beneficia del minore ruolo della Cina negli scambi commerciali. La Cina si conferma comunque sempre più importante per i mercati azionari globali ed emergenti. In base alle nostre stime, se tutti i titoli cinesi venissero inseriti nei principali benchmark delle aree emergenti, il Paese potrebbe arrivare a rappresentare circa il 40% di tali indici (rispetto al 30% di fine 2019). Inoltre secondo i dati della Banca Mondiale l’economia cinese, oltre a evidenziare una decelerazione, è in fase di trasformazione; infatti ora il commercio costituisce appena il 38% del Pil contro il 64% del 2005. Riscontriamo anche una diminuzione del rischio di deprezzamento della valuta e la possibilità di ulteriori riforme economiche.

Altri elementi positivi di questo mercato sono le migliori previsioni di utili e l’aumento delle distribuzioni di dividendi. Troviamo valore nelle società orientate al mercato interno con attività solide e meno sensibili agli alti e bassi dell’economia globale e del contesto politico. Probabilmente la Cina beneficerà altresì del progresso tecnologico e dell’avvento del 5G.

Sebbene per tutto il 2019 in molti abbiano temuto la conclusione della fase rialzista dei mercati azionari globali, riteniamo che l’asset class continuerà ad attrarre investimenti anche nel 2020 a fronte del probabile proseguimento della crescita economica e delle politiche monetarie accomodanti. Crediamo che la ricerca di selezionate opportunità in società innovative e titoli value con catalizzatori indiscutibili possa contribuire a un buon posizionamento in un’ottica di lungo periodo.

Opportunità globali

Opportunità globali