“I fattori che determinano la bassa correlazione del reddito fisso cinese con i mercati internazionali sono i ridotti livelli di possesso estero, la mentalità buy and hold del sistema bancario cinese e la politica monetaria indipendente della Cina, inoltre in un quadro di crescente utilizzo dei nuovi canali di accesso ai mercati, con la maggiore influenza degli investitori esteri e la progressiva crescita di fondi pensione e asset manager, i mercati cinesi inizieranno lentamente ad allinearsi ai mercati globali”. Ad affermarlo è Hayden Briscoe, Head of Fixed Income, Asia Pacific di UBS Am, che di seguito spiega nel dettaglio come il vantaggio offerto da una ridotta correlazione difficilmente svanirà nei prossimi tre-cinque anni, in quanto ci vorrà del tempo prima che i trend descritti riescano a modificare radicalmente la natura del mercato cinese onshore.

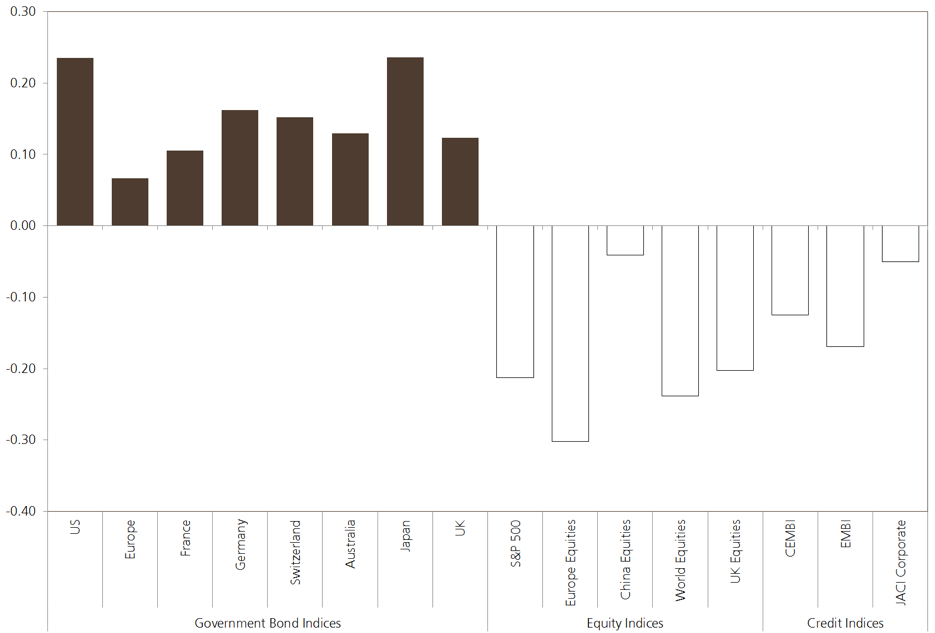

Una delle caratteristiche più peculiari del mercato a reddito fisso cinese è la sua bassa correlazione rispetto ai mercati globali, evidenziata dal confronto tra le asset class illustrato dalla Figura 1. La bassa correlazione delle obbligazioni cinesi è considerata un importante vantaggio di diversificazione per gli investitori globali.

Figura 1: correlazione tra il Bloomberg China Aggregate Index (USD Unh) e il Global Asset Classes, settembre 2015 – agosto 2020

Fonte: Bloomberg, settembre 2020

Per quale motivo? Ne vediamo tre in particolare

#1 Le partecipazioni onshore degli investitori internazionali rimangono contenute

Le riforme dei canali di accesso, in particolare la creazione del Bond Connect e l’inclusione negli indici, hanno consentito l’apertura di canali di investimento portando capitali esteri sui mercati obbligazionari cinesi onshore.

Secondo i dati della People’s Bank of China, da gennaio 2017 a fine giugno 2020 le partecipazioni degli investitori internazionali in obbligazioni cinesi onshore sono più che triplicate, passando da 800 miliardi a 2.570 miliardi di renminbi.

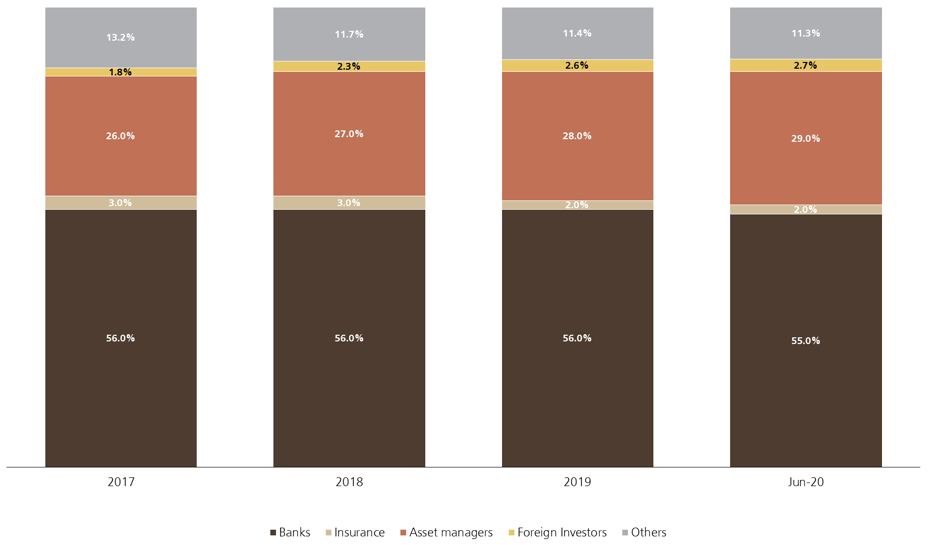

Tuttavia, come mostra la Figura 2, l’influenza degli investitori esteri non è aumentata altrettanto: la loro quota di mercato è salita dall’1,8% nel 2017 al 2,7% a giugno 2020, soprattutto perché il mercato obbligazionario domestico è contemporaneamente cresciuto in tempi molto rapidi.

Secondo i dati della People’s Bank of China, da gennaio 2017 a giugno 2020 le partecipazioni degli investitori internazionali in obbligazioni onshore cinesi sono più che triplicate, passando da 800 miliardi a 2.570 miliardi di renminbi.

Figura 2: Mercato obbligazionario onshore cinese: ownership composition (%), 2017-giugno 2020

Fonte: Standard Chartered, CCDC, SHC, Wind, luglio 2020

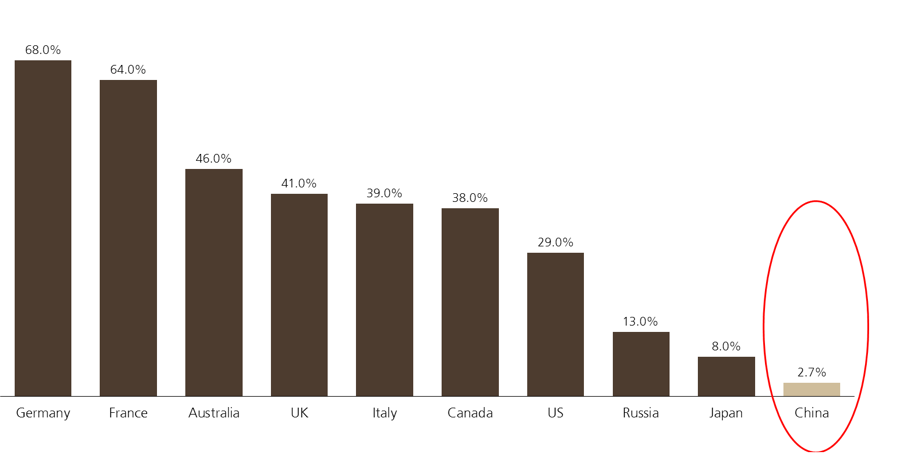

La Figura 3 mostra invece come gli investitori esteri siano più influenti in Germania, Francia, Regno Unito e Stati Uniti che non in Cina, e questo spiega in parte perché il reddito fisso cinese sia meno influenzato dai trend dei mercati globali.

Chi compra le obbligazioni cinesi onshore?

Principali acquirenti di obbligazioni onshore cinesi a fine giugno 2020:

- Istituti di credito, in prevalenza banche domestiche cinesi (55% del mercato obbligazionario onshore).

- Asset manager (29%).

- Altri, ovvero enti statali e investitori corporate (11,3%).

- Investitori stranieri (2,7%).

- Compagnie assicurative (2%)

Figura 3: mercati globali a confronto: partecipazione da parte di investitori stranieri, giugno 2020

Fonte: HKEx, luglio 2020

2 Il mercato onshore è dominato da banche con una mentalità “buy-and-hold”

Un altro aspetto importante è la ripartizione degli investitori sui mercati cinesi onshore.

A dominare sono le banche, con la loro mentalità “buy-and-hold”, che detengono il 55% di tutte le obbligazioni in circolazione a giugno 2020.

Nel caso degli investimenti bancari i periodi di detenzione dipendono spesso da fattori quali i tassi repo, la liquidità delle banche centrali e i costi di funding previsti, pertanto le partecipazioni delle banche propendono verso obbligazioni governative e semi-governative altamente liquide.

I titoli legati al credito sono assai meno liquidi e gli investitori bancari accrual-based hanno margini di spread di credito per compensare i costi di carry.

#3 La politica monetaria cinese è molto diversa da quella del resto del mondo

Come viene gestita la politica monetaria in Cina?

La politica monetaria cinese si ispira a un modello del passato, quello basato sulla quantità, dove le banche prestano denaro a fronte degli obiettivi di offerta monetaria e della “window guidance” per favorire specifici settori.

Questo significa che gli investitori devono valutare come interagiscono tra loro le modifiche apportate sia alle politiche di finanziamento diretto del governo che ai tassi di interesse, anziché considerare semplicemente una pura politica monetaria come siamo abituati nei Paesi più sviluppati.

La Cina ha inoltre sganciato la sua valuta dal dollaro USA nel 2005, consentendo quindi alla propria politica monetaria di divergere da quella degli Stati Uniti e di altri Paesi del G7.

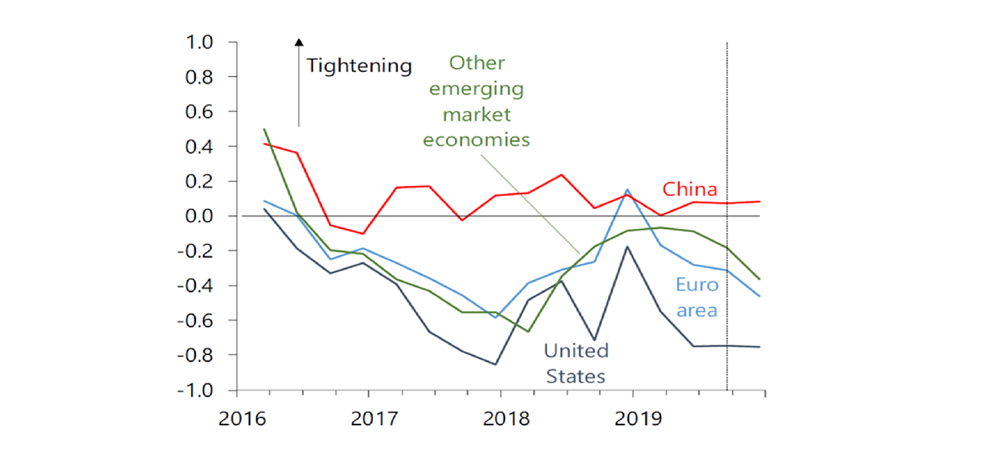

Tra il 2016 e la metà del 2019 l’approccio di politica monetaria della Cina è stato chiaramente diverso da quello di Stati Uniti, area euro e altre economie dei mercati emergenti.

E il divario è apparso particolarmente evidente anche nel 2020. Le banche centrali del G7 hanno ridotto quasi a zero, o a livelli negativi, i loro tassi ufficiali, mentre la banca centrale cinese (PBoC) ha agito con cautela, conservando un margine di manovra per tagliare i tassi se le prospettive economiche peggioreranno.

Inoltre la Cina ha ancora rigidi controlli sul capitale e gestisce la sua valuta, limitando quindi in parte l’afflusso e il deflusso di capitali.

Tra il 2016 e la metà del 2019 l’approccio di politica monetaria della Cina è stato chiaramente diverso da quello di Stati Uniti, area euro e altre economie dei mercati emergenti.

Figura 4: andamento delle politiche monetarie a confronto (austerity vs. allentamento): Cina, Stati Uniti, area Euro, altre economie di mercato emergenti, gennaio 2016 – giugno 2019

Questa ridotta correlazione è destinata a rimanere tale?

Se il maggiore possesso estero fosse il fattore decisivo per aumentare la correlazione tra onshore e offshore, potremmo aspettarci una maggiore correlazione man mano che gli investitori stranieri diventano più influenti sul mercato. Tuttavia abbiamo già chiarito che si tratta di un processo lento e comunque riteniamo che un maggiore possesso estero non sia un fattore sufficiente per modificare la bassa correlazione.

Sarebbe piuttosto necessario un cambiamento fondamentale sia nella politica monetaria cinese, sia nella composizione strutturale del mercato obbligazionario onshore, ma basandosi solo sul fronte della politica monetaria questo sviluppo ci sembra improbabile. Senza dubbio la Cina sta cambiando l’orientamento delle sue politiche, ma è difficile che il governo rinuncerà alla sua influenza per motivi politici.

Pensiamo alla Cina come se fosse l’Europa: ci sono 34 province con diverse dinamiche culturali ed economiche. In un Paese vasto e complesso come la Cina, sarebbe un errore enorme smantellare un approccio organico di economia dell’offerta e politica monetaria. Senza contare che l’efficacia di un approccio puramente monetarista come quello che vediamo in Occidente è quantomeno opinabile di questi tempi.

Per quanto riguarda i fattori strutturali, sicuramente stanno cambiando, ma a un ritmo molto lento. Le riforme, per esempio, stanno aprendo il mercato a fondi pensione e asset manager locali e internazionali, che probabilmente diventeranno più influenti e stimoleranno il turnover e la liquidità, ma il tasso di crescita di questi elementi rimane lento nel quadro del mercato complessivo, come evidenziato dalla Figura 2.

In sintesi possiamo affermare che il mercato obbligazionario cinese sta non solo crescendo, ma anche cambiando rapidamente. La bassa correlazione dimostrata storicamente sarà soggetta alle pressioni che abbiamo delineato in questo articolo: crescente possesso estero, cambiamento strutturale del mercato ed evoluzione dell’approccio di politica monetaria della Cina.

Tuttavia dubitiamo che tali fattori faranno aumentare sensibilmente la correlazione tra l’obbligazionario cinese e i mercati globali nei prossimi tre-cinque anni, pertanto ci aspettiamo che nel prossimo futuro le obbligazioni cinesi continueranno a offrire i vantaggi di diversificazione che abbiamo illustrato.