“Il contesto finanziario è complesso e incerto, caratterizzato da aspetti – come il rallentamento della crescita globale e i rischi politici – che hanno provocato un aumento della volatilità nei mercati azionari, valutari e delle materie prime, un calo dei rendimenti dei Treasury USA e un ampliamento degli spread creditizi. A livello aziendale le previsioni in molte circostanze vengono riviste al ribasso”. Questa la view di di Clyde Rossouw, Co-Head of Quality di Investec AM, che avverte poi: “Crediamo però che un approccio attivo e basato sulla qualità possa efficacemente proteggere dai ribassi, offrendo allo stesso tempo performance solide nell’intero ciclo economico, sia in termini assoluti che relativi”.

Alla ricerca della qualità

- Vantaggi competitivi duraturi e difficilmente replicabili

Le imprese di qualità elevata presentano vantaggi competitivi duraturi sotto forma di asset immateriali (marchi, brevetti, licenze, reti) che creano barriere d’ingresso proteggendo le aziende dalla concorrenza. Queste società sono in grado di stabilire posizioni di mercato dominanti e generare una crescita persistente del valore intrinseco anche nei periodi di debolezza economica e di mercato.

Ad esempio, Visa, fornitore globale di soluzioni di pagamento, lo scorso anno, ha processato 124 miliardi di transazioni a livello globale, registrando un aumento dei ricavi netti del 12%, un flusso di cassa disponibile di 12 miliardi di dollari e rendimenti per gli investitori superiori a 9 miliardi di dollari sotto forma di dividendi e riacquisti azionari. Nel 2018 Visa ha generato un rendimento totale per gli azionisti del 16,5%, sovraperformando l’indice MSCI ACWI di oltre il 25%.

- Scarsa sensibilità al ciclo economico e di mercato

Le abilità difensive, la generazione di flussi di cassa resilienti e la ciclicità ridotta hanno consentito alle aziende di alta qualità di conservare posizione di mercato e vantaggi competitivi, generando così rendimenti più elevati rispetto al mercato, oltre che relativamente difensivi e non correlati.

Nestlé e Unilever costituiscono due esempi di società difensive di alta qualità. Dispongono di ampi portafogli di marchi dominanti, generano ricavi ricorrenti grazie alla vendita di prodotti quotidiani a basso costo acquistati ripetutamente, sono diversificate a livello globale e godono di una posizione vantaggiosa in categorie, mercati e canali attraenti.

- Bilanci solidi e basso impiego di capitale

Un modello finanziario solido è essenziale in presenza di condizioni economiche e di mercato complesse. I requisiti di leva finanziaria e spese in conto capitale ridotte forniscono alle società di elevata qualità vantaggi in termini di flessibilità operativa nei periodi di debolezza del mercato.

- Solida generazione di flusso di cassa e allocazione disciplinata del capitale

Una crescita dei ricavi sostenuta non è sufficiente se non si traduce in flusso di cassa che, a sua volta, deve essere allocato in maniera responsabile, efficiente e in linea con gli interessi di azionisti e stakeholder. Adottiamo un atteggiamento prudente nei confronti delle aziende per cui i flussi di cassa futuri risultano incerti e per cui i multipli elevati stanno già scontando una crescita significativa a lungo termine.

Un esempio dei titoli tecnologici in cui investiamo è Microsoft: i risultati positivi in termini di allocazione del capitale e generazione di cassa e l’adozione di un modello finanziario efficace hanno consentito di registrare ottime performance e di mostrare una maggiore resilienza rispetto al mercato e al settore tecnologico nello scenario volatile dello scorso anno.

Alla ricerca della resilienza e della crescita strutturale per il futuro

Le imprese di alta qualità su cui puntiamo stanno proteggendo il proprio futuro investendo nella ricerca e sviluppo (R&S) con importi superiori circa 3,5 volte (in percentuale sulle vendite) rispetto al mercato generale, con risultati positivi dal punto di vista dell’innovazione dei prodotti, della conoscenza del marchio e della fidelizzazione. Un approccio del genere, oltre a contribuire a una crescita futura autofinanziata, rafforza le barriere d’ingresso e protegge le imprese da stravolgimenti e minacce legate alla concorrenza.

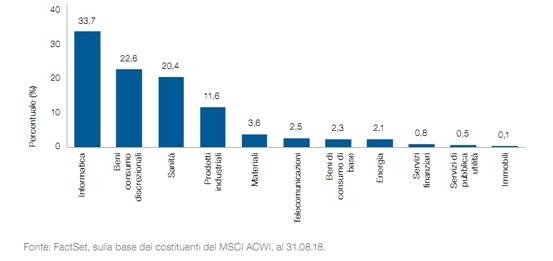

Figura 1 – La crescita strutturale sarà il fattore chiave

Figura 2 – Spesa aggregata R&S per settore

Figura 3 – Margini e rendimenti superiori

Abbiamo ridotto l’esposizione alle imprese del settore dei beni di consumo di base, più colpite dalle minacce di stravolgimenti come la penetrazione della GDO, la proliferazione dei marchi, il commercio elettronico e la pubblicità digitale, aspetti che si fanno sentire maggiormente negli Stati Uniti, e su categorie come l’alimentazione e prodotti per la casa. Ci sono ancora opportunità attraenti nei beni di consumo di base nei settori della salute, del benessere e della cura personale, ma resta fondamentale la selezione dei titoli.

Abbiamo aumentato l’esposizione ad alcuni titoli tecnologici selezionati, di elevata qualità, dalle valutazioni interessanti e con una buona generazione di cassa. Si tratta di imprese in prima linea nelle innovazioni tecnologiche, in grado di trarre vantaggio dalla crescita dell’uso di Internet e del cloud computing e dalle nuove tecnologie come robotica, AI, realtà aumentata e IoT.

Un processo di valutazione disciplinato è essenziale

Infine, è importante essere disciplinati nel processo di valutazione, investendo in società di qualità a prezzi ragionevoli, senza puntare sulla qualità a ogni costo. Le valutazioni devono essere adeguate al contesto, ad esempio la qualità per cui è giusto pagare, il dato storico a lungo termine, il mercato generale e le altre asset class. A nostro avviso, questo approccio aiuta a proteggere il portafoglio durante le fasi di ribasso.