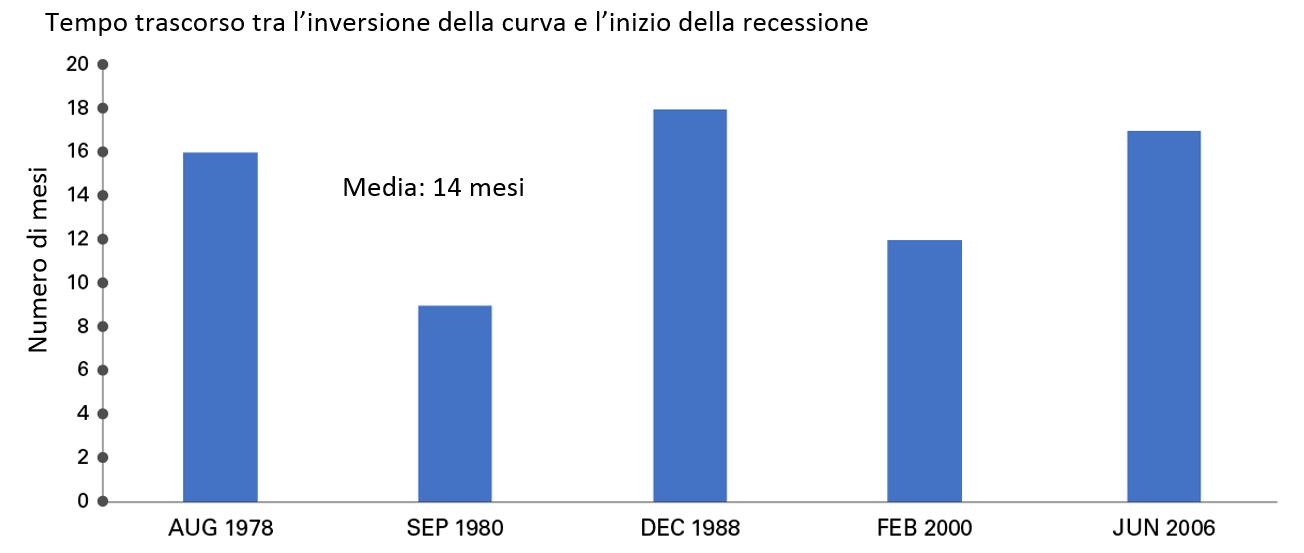

Storicamente, una prolungata inversione della curva dei rendimenti è stata un indicatore affidabile dell’arrivo di una recessione, in media con 14 mesi di anticipo. D’altra parte, l’inversione della curva non significa necessariamente che la recessione sia dietro l’angolo: i sei giorni tra il 26 agosto e il 2 settembre 2019 in cui lo spread tra i Treasury a 2 e a 10 anni si è invertito potrebbero essere stati un breve passo falso, dovuto al particolare contesto di tassi di interesse in cui ci troviamo.

In ogni caso, poiché i mercati azionari in genere raggiungono i livelli massimi propria prima dell’inizio di una recessione, le ultime battute di un ciclo possono essere una fase costruttiva per rivedere il proprio posizionamento. Un atteggiamento più difensivo – nel periodo finale del ciclo – potrebbe permettere di restare sul mercato azionario con minori rischi e vulnerabilità. Tentare di anticipare gli alti e bassi del mercato, invece, uscendo e rientrando rapidamente nel mercato azionario a seconda dei momenti, potrebbe rivelarsi una strategia meno efficace. In questo senso, un approccio per incorporare un posizionamento più difensivo consiste nel concentrarsi sui titoli con minor volatilità, in grado di versare dividendi con continuità e con valutazioni attraenti.

Il grafico illustra sottostante, per le ultime cinque recessioni USA, il tempo in mesi trascorso tra l’ultima prolungata inversione della curva e l’inizio della recessione

A cura di Legg Mason