A cura di Morningstar

Molti nostri lettori avranno familiarità con la Morningstar style box azionaria, la matrice bi-dimensionale che permette di comprendere le caratteristiche di un fondo in base alla capitalizzazione delle aziende (large, mid, small) che ha in portafoglio e lo stile di investimento (value, blend o growth). Questo strumento, introdotto nel 1992, è disponibile nelle schede dei comparti su Morningstar.it e consente di classificarli e selezionarli.

Il profilo fattoriale

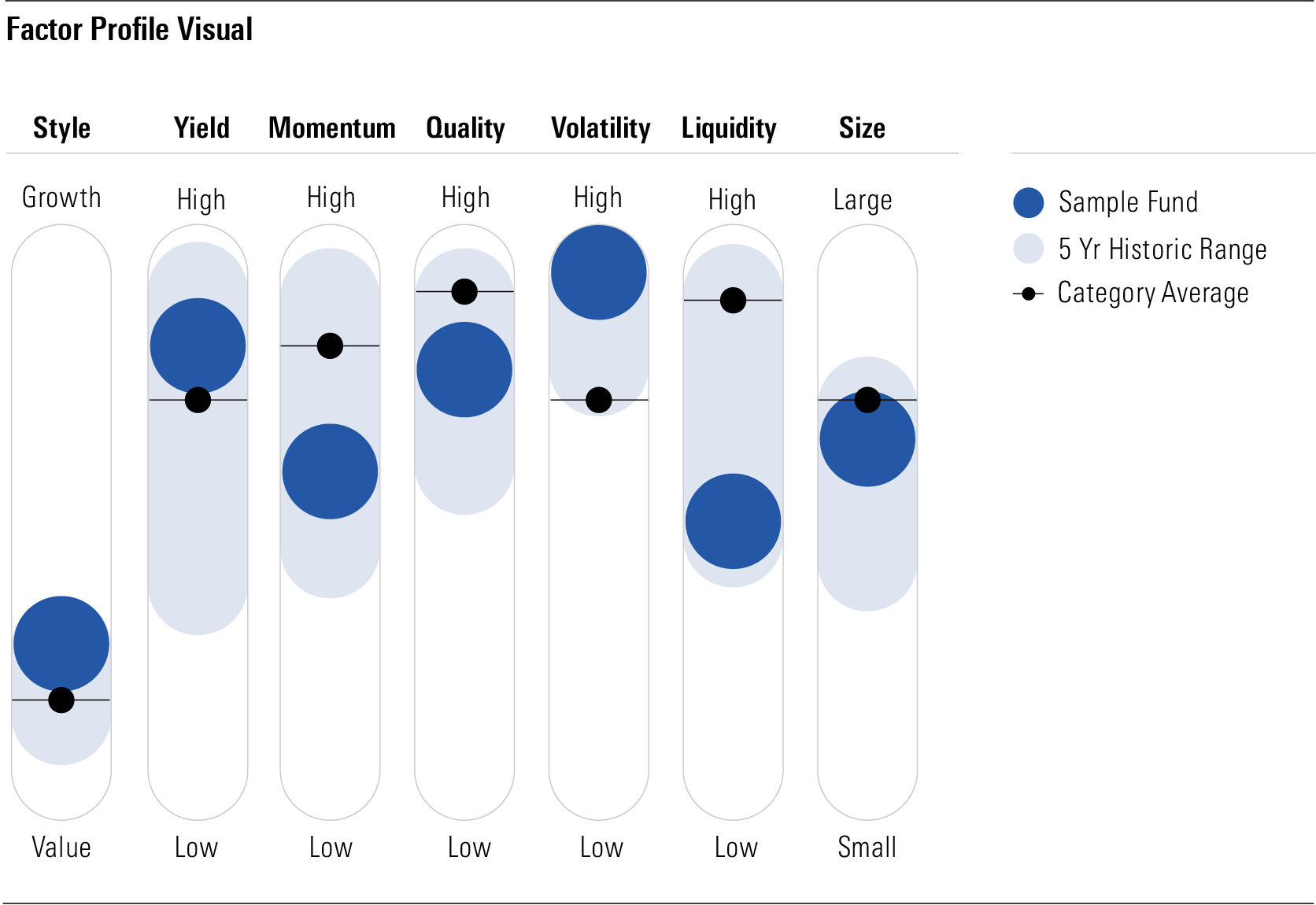

La ricerca Morningstar ha ora compiuto un passo in avanti, introducendo il Factor profile, uno strumento che contiene altri cinque fattori, oltre a quelli della Style box, utili a comprendere i rendimenti di lungo periodo di fondi ed Etf (Exchange traded fund). Si tratta di yield, momentum, qualità, volatilità e liquidità. Nell’immagine qui sotto, abbiamo esemplificato il funzionamento del nuovo tool. Con un solo colpo d’occhio, gli investitori possono vedere dove si colloca un portafoglio con riferimento a ciascun fattore, confrontare il posizionamento attuale con quello storico e con la media di categoria. In sostanza, è possibile capire quali sono i driver delle performance e dei rischi.

Fonte: Morningstar Direct.

Alcune definizioni

Prima di esaminare in concreto come funziona il nuovo strumento, vediamo il significato di ciascun fattore.

Stile

Indica se un portafoglio ha un orientamento al valore, alla crescita o misto (value, growth o blend), coerentemente con la definizione utilizzata nella Morningstar Style box.

Dimensione

Il profilo di rischio/rendimento di un titolo varia in base alla sua capitalizzazione. Come nello Style box, calcoliamo l’esposizione del portafoglio nell’intervallo che va da large a small cap.

Momentum

Questo fattore descrive la tendenza dei titoli che hanno corso in un determinato momento a continuare a salire in Borsa e viceversa per quelli che sono scesi.

Liquidità

Cattura l’extra-rendimento che gli investitori ottengono come “compenso” per detenere titoli illiquidi.

Qualità

Storicamente, i titoli di alta qualità (in termini di profittabilità e salute finanziaria) hanno sovra-performato quelli di minor qualità.

Yield

E’ un fattore che può spiegare i ritorni di lungo termine di un fondo perché, nell’accezione usata da Morningstar, è calcolato come somma dei ritorno da dividendi nei 12 mesi consecutivi (in gergo trailing) e dei buyback (riacquisto di azioni proprie).

Volatilità

Teoricamente le azioni più rischiose dovrebbero avere ritorni attesi maggiori, ma la ricerca ha dimostrato che i titoli meno volatili tendono a fare meglio di quelli più volatili, in termini di rendimenti corretti per il rischio.

L’analisi di portafoglio

Vediamo come può funzionare il Factor Profile. Prendiamo a titolo esemplificativo il fondo Standard Life Investments global sicav – European smaller companies, specializzato in titoli azionari europei a bassa capitalizzazione. Il grafico qui sotto mostra il posizionamento con riferimento ai diversi fattori. I pallini blu indicano come si colloca l’ultimo portafoglio disponibile (30 settembre 2019). L’area azzurra si riferisce al comportamento del comparto negli ultimi cinque anni e il punto nero la media di categoria. L’analisi del momentum suggerisce che nel quinquennio, il gestore si è mosso in un ampio raggio tra alto e basso; mentre a livello di stile è stato coerente nel tempo all’orientamento growth. Per quanto riguarda la qualità, l’ultimo portafoglio è migliore della media, ma nel periodo considerato non è sempre stato così. La liquidità dei titoli è inferiore alla categoria (Azionari Europa small cap).

Strategic beta e fattori

Il Factor profile può essere usato anche per analizzare i portafogli degli Etf Strategic beta (comunemente detti smart beta) che, a differenza dei tradizionali replicanti, prendono a riferimento panieri con focus su uno o più fattori specifici (ad esempio, il momentum o la volatilità). Questo strumento permette di vedere se la strategia è coerente con quanto dichiarato, ma anche di valutare in profondità gli Etf multi-fattoriali. “Siccome alcuni fattori sono correlati negativamente, come ad esempio la qualità e il valore, può essere difficile combinarli nello stesso portafoglio”, spiega Timothy Strauts, direttore della ricerca quantitativa di Morningstar. In questi casi, può essere utile confrontare il singolo strumento con la categoria per verificare se effettivamente l’esposizione a certi fattori è fonte di ritorni aggiuntivi rispetto alle strategie tradizionali.